Cloud

L’hyperconvergence continue de séduire….

Par Laurent Delattre, publié le 19 décembre 2019

Selon IDC, le marché de l’hyperconvergence a connu une croissance de 18,7% au troisième trimestre 2019 confirmant la bonne santé d’un marché qui représente désormais 53,7% du marché global des systèmes intégrés-convergés.

L’hyperconvergence, c’est l’idée d’une infrastructure “clés en main” reposant sur un stockage défini par logiciel et s’appuyant sur des briques comportant compute, stockage et réseau que l’on ajoute au fur et à mesure des besoins dans un pur esprit scale-out.

Aujourd’hui, par son côté « software defined », sa souplesse et sa cohérence d’ensemble, l’hyperconvergence est également l’approche la plus rapide pour transformer une infrastructure interne en cloud privé.

La folle croissance de l’hyperconvergence

Pas étonnant dès lors que son adoption soit plébiscitée. Dans son dernier rapport sur le sujet, Gartner estimait que d’ici 2023, 70% des entreprises utiliseraient une infrastructure hyperconvergée.

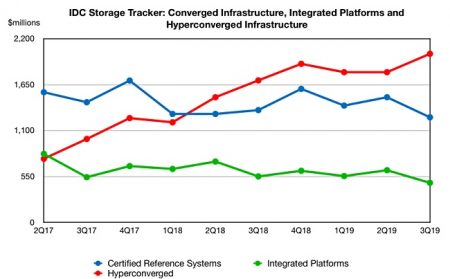

D’ailleurs, selon IDC, le secteur continue d’afficher une belle croissance alors que le marché des infrastructures de référence décroit au troisième trimestre 2019 de 8,4% et celui des systèmes intégrés de 13,9%. L’hyperconvergence affiche, elle, au troisième trimestre 2019 une croissance de 18,7% pour des ventes d’un montant de plus de 2 milliards de dollars.

IDC analyse séparément les constructeurs qui offrent des solutions hyperconvergées, et les éditeurs qui commercialisent la couche logicielle d’hyperconvergence.

Dell-EMC domine chez les constructeurs

Le tableau des constructeurs montre une nette domination de Dell-EMC, portée par la popularité des systèmes VXRail même si le constructeur continue parallèlement d’offrir des systèmes à base Nutanix et Azure Stack HCI. Il possèderait à lui seul 35,1% du marché.

Nutanix est « toujours » second avec 13% du marché. Une seconde place qui prouve que bien que l’entreprise se voit désormais comme un éditeur logiciel et veut avant tout commercialiser sa plateforme « Cloud d’entreprise » sous forme d’abonnement, elle tarde à totalement se départir de son activité matérielle. D’autant que celle-ci représenterait encore 262 millions de dollars de revenus au troisième trimestre 2019 avec ses appliances en nom propre à base de serveurs SuperMicro. Pas étonnant cependant de voir que ses parts de marché en tant que constructeur sont passés de 16,6% à 13% en un an, perdant plus de trois points en un an alors que Dell-EMC en gagnait plus de 5 dans le même temps.

Cisco fait de la résistance et accroit même légèrement ses parts de marché avec ses infrastructures HyperFlex basées sur SpringPath et ACI.

HPE reste à peu près stable avec des offres principalement basées sur Simplivity.

Lenovo ne gagne qu’1 point de part de marché en un an malgré ses offres plurielles adoptant aussi bien l’infrastructure HCI de VMware (vSAN) que celle de Nutanix. Néanmoins, ses efforts se traduisent par une augmentation de 55,6% de ses ventes sur ce marché.

Une vision encore floue du marché logiciel

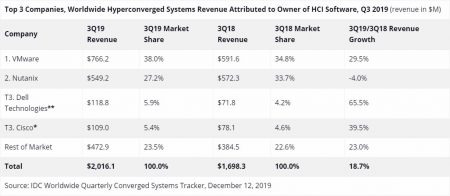

Mais au-delà des ventes matérielles, c’est bien la lutte que se livrent VMware et Nutanix qui passionnent les observateurs et interpellent les DSI. C’est pourquoi IDC propose désormais un second tableau redistribuant ses données selon les fournisseurs de solutions logicielles.

Selon IDC, VMware aurait ainsi affiché une croissance de 29,5% de ses revenus et fait passer ses parts de marché de 34,8% à 38% alors que dans le même temps les parts de Nutanix auraient reculé de 33,7% à 27,2% ! Un recul très important qui illustre bien la difficulté du pari de Nutanix (dans sa transformation en éditeur logiciel) et les risques encourus mais ne reflète pas forcément la réalité du marché.

Car malheureusement, ce tableau reste avant tout basé sur les chiffres de ventes de matériels simplement répartis différemment. Il est intéressant mais ne peut pas refléter avec précision la complexe réalité du marché des fournisseurs de la couche logicielle. D’ailleurs Dell Technologies est présent dans le tableau sans que l’on sache réellement pourquoi (est-ce là les royalties associées à VxRail qu’il faudrait alors ajouter aux parts VMware ?).

Cette étrange façon de redistribuer les données explique notamment les différences d’appréciation du marché entre IDC et Gartner par exemple, mais aussi pourquoi le tableau semble ignorer totalement Microsoft dans les fournisseurs de plateformes HCI. Nul doute que Pivot3, Scale Computing, StorMagic, StarWind ou encore DataCore se sentent, eux aussi, défavorisés par une telle approche.

___________________

Source :

IDC WorldWide Converged Systems Market – Q3 2019